A ConocoPhilips (COP) a napokban jelentette be, hogy az eddigi negyedéves 0,74 USD osztaléka 0,25 USD-re csökkent, amit a részvény árfolyama egy 8,5%-os eséssel jutalmazott. A veszteséges működés miatt várható volt a COP-nál az osztalék csökkentése, mint azt már írtam januárban a Portfolio value investing fórumában.

A történetnek szerintem 2 fontos tanulsága van:

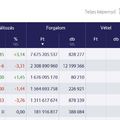

- Nem elég az osztalékhozamot vizsgálni egy cégnél, hanem érdemes annak nyereség általi fedezettségére is figyelni. Hiába van egy cégnek nagyon attraktív 8% feletti osztalékhozama a korábbi kifizetések alapján, ha a cég működése veszteségessé válik, és a cashflow termelő képessége is jelentősen csökken, akkor idővel elkerülhetetlen lesz az osztalék csökkentése. Így történt ebben az eseben is, így az új osztalékhozam 2,8%.

- A másik tanulság egy kicsit összetettebb: a ConocoPhilips még mindig integrált olajtársaságként él a köztudatban. Ugyanakkor a Philips 66 (PSX) 2012. áprilisi kiválásával a finomítói kapacitás és az üzemanyagkereskedelem átkerült az új társaságba, és a kitermelés maradt a ConocoPhilips-nél. (A ConocoPhilips részvényesei minden 2 db ConocoPhilips részvény után 1 db Philips 66 részvényt kaptak.) Így most az olajár esésével párhuzamosan a kitermelésnél keletkező veszteséget nem tudta ellensúlyozni a finomítói margin és az üzemanyag kiskereskedelmen elért növekvő nyereség. Azon integrált olajipari vállalatoknál, ahol ezek a területek működnek, ott még ilyen olajár mellett is kimutatható nyereség, míg a csak kitermeléssel foglalkozó vállalatoknál egyszerűen nem fenntartható a jelenlegi olajár mellett a korábbi osztalékfizetés. Tehát befektetés előtt érdemes jól megnézni, hogy milyen cégben vásárolunk részesedést. Még most is sok honlap a major integrated oil csoportba sorolja a ConocoPhilips-t, miközben a 2014-es éves beszámolójában is kitér rá, hogy a világ legnagyobb független olajkitermeléssel foglalkozó vállalata.